受利好消息刺激,今日A股三大指数集体走强,截至发稿炒股杠杆是怎么加的,沪指涨1.09%,深成指涨1.35%,创业板指涨1.69%。外资全体持续扫货,截至发稿,北向资金净流入规模已达到83.4亿元。

当地时间周三,股神巴菲特旗下的伯克希尔哈撒韦公司股价上涨近1%,市值首次涨破1万亿美元大关,成为首家加入“万亿美元俱乐部”的非科技行业的美国公司。

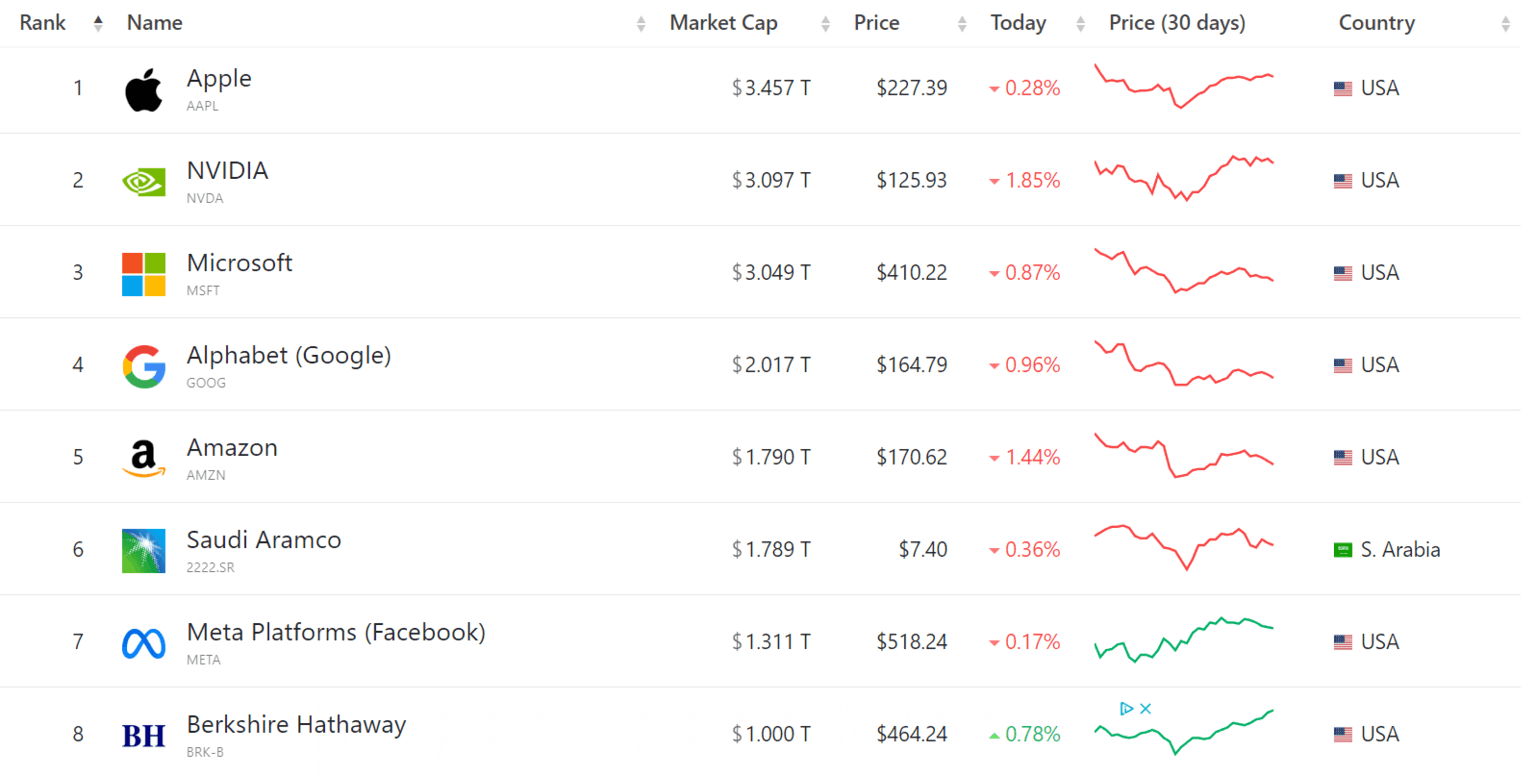

当前,全球市值最大的公司由科技企业占据绝对的主导,包括苹果、英伟达、微软、谷歌母公司Alphabet、亚马逊、Meta。仅有沙特阿拉伯的国家石油公司沙特阿美是非科技类企业,市值超过1万亿美元。

今年,由于伯克希尔的保险业绩强劲,叠加美联储料将在9月会议上降息,市场对经济的乐观情绪不断增强,对伯克希尔的股价构成提振。该公司今年以来累计上涨约30%,显著跑赢美股大盘,标普500指数同期上涨约18%。今年也是伯克希尔十年以来最好的年度开局之一。

仅今年一年,伯克希尔的市值就增加了2000多亿美元,创下了该公司自己的历史纪录,虽然这一涨幅与英伟达疯狂的近2万亿美元的市值增长仍形成鲜明反差。不过与美股备受追捧的科技七姐妹整体来看,伯克希尔的年内涨势相差不远。

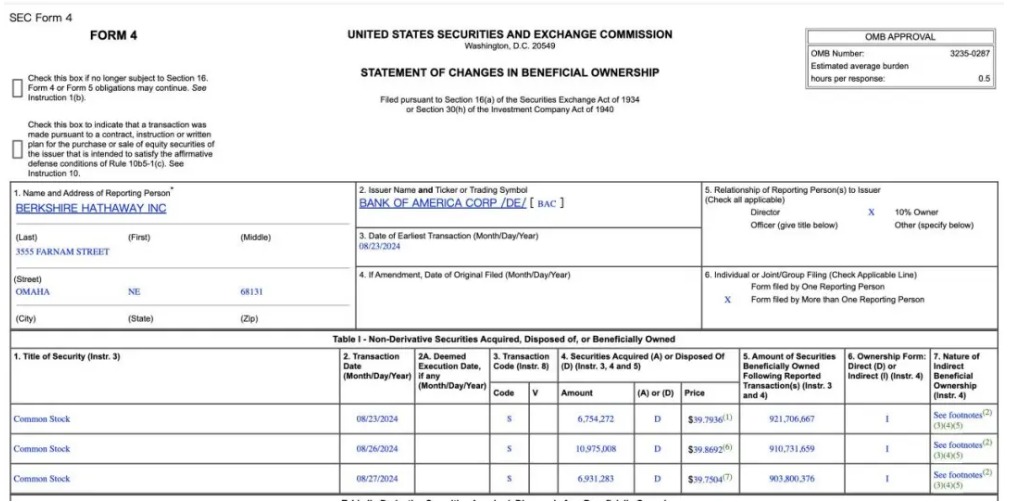

日前,美国证券交易委员会(SEC)披露文件显示,巴菲特旗下的伯克希尔哈撒韦在8月23日至8月27日期间出售了约2470万股美国银行普通股,交易金额约为9.819亿美元。

巴菲特早在今年7月,就已经开始减持其第二大重仓股美国银行,连续12个交易日套现38亿美元。

在“消停”了半个月后,本月的15日至19日期间,巴菲特再度卖出了约1400万股美国银行股票,价值约5.5亿美元。

截至目前,伯克希尔年内已经累计抛售了约1.2亿股美国银行的股票,依然持有美国银行约9.03亿股股票,按39.67美元/股的最新价计算,持股价值在358亿美元左右。

伯克希尔为何频频抛售美银股票?

到目前为止,巴菲特本人一直对其减持美国银行的理由和意图保持沉默。

外界猜测的原因包括,美国银行的估值过高、巴菲特可能在为美联储货币政策转变准备等。近年来,伯克希尔已经陆续清仓了多家银行的股票,包括美国合众银行、富国银行、纽约梅隆银行。

此外,沃伦·巴菲特旗下的伯克希尔·哈撒韦公司披露的文件显示,今年第二季度,伯克希尔减持最多的都是苹果(AAPL),当季减持逾3.89亿股,市值约820亿美元,持股数环比一季度减少49.3%,在投资组合中占比环比下降超过10个百分点,降至30.52%。以上数据和伯克希尔8月初公布的二季度数据一致。

对于至于减持苹果的原因,巴菲特早在今年5月的伯克希尔股东大会上表示,减持苹果公司股票是由于投资获得可观收益后的税收原因,而不是基于对该股的长期判断。苹果公司极有可能在2024年底仍然是伯克希尔最大的单一股票,巴菲特表示,还是会长期持有苹果、可口可乐和美国运通这三家公司的股票。巴菲特指出,如果未来美国政府为了弥补不断上升的财政赤字而提高资本利得税,那么今年出售“一些苹果”将从长远来看有利于伯克希尔股东。

美国云计算公司Snowflake(SNOW)是仅次于苹果的二季度第二大伯克希尔减持个股,当季伯克希尔清仓了一季度末持有的总共612万股,市值约8.4亿美元,不过这部分股票在伯克希尔的投资组合中相对较少,占比仅0.03%。另外,媒体集团派拉蒙环球也是报告期内炒股杠杆是怎么加的遭到伯克希尔清仓的股票。

报告期内,伯克希尔新进了两家公司的仓位,分别是美国最大美妆零售商Ulta美妆,当季伯克希尔建仓UltaBeauty69万股,市值约2.66亿美元;军工股海科航空(HEICOCorporation),当季建仓海科航空(HEI)104万股。